北京时间9月18日凌晨,美联储9月议息会议将召开。财联社消息称,据CME“美联储观察工具”数据,市场预计美联储有95.8%的概率降息25个基点,有4.2%的概率降息50个基点,维持现状的概率为0%。市场押注美国降息已成定局。

图片来源于网络,如有侵权,请联系删除

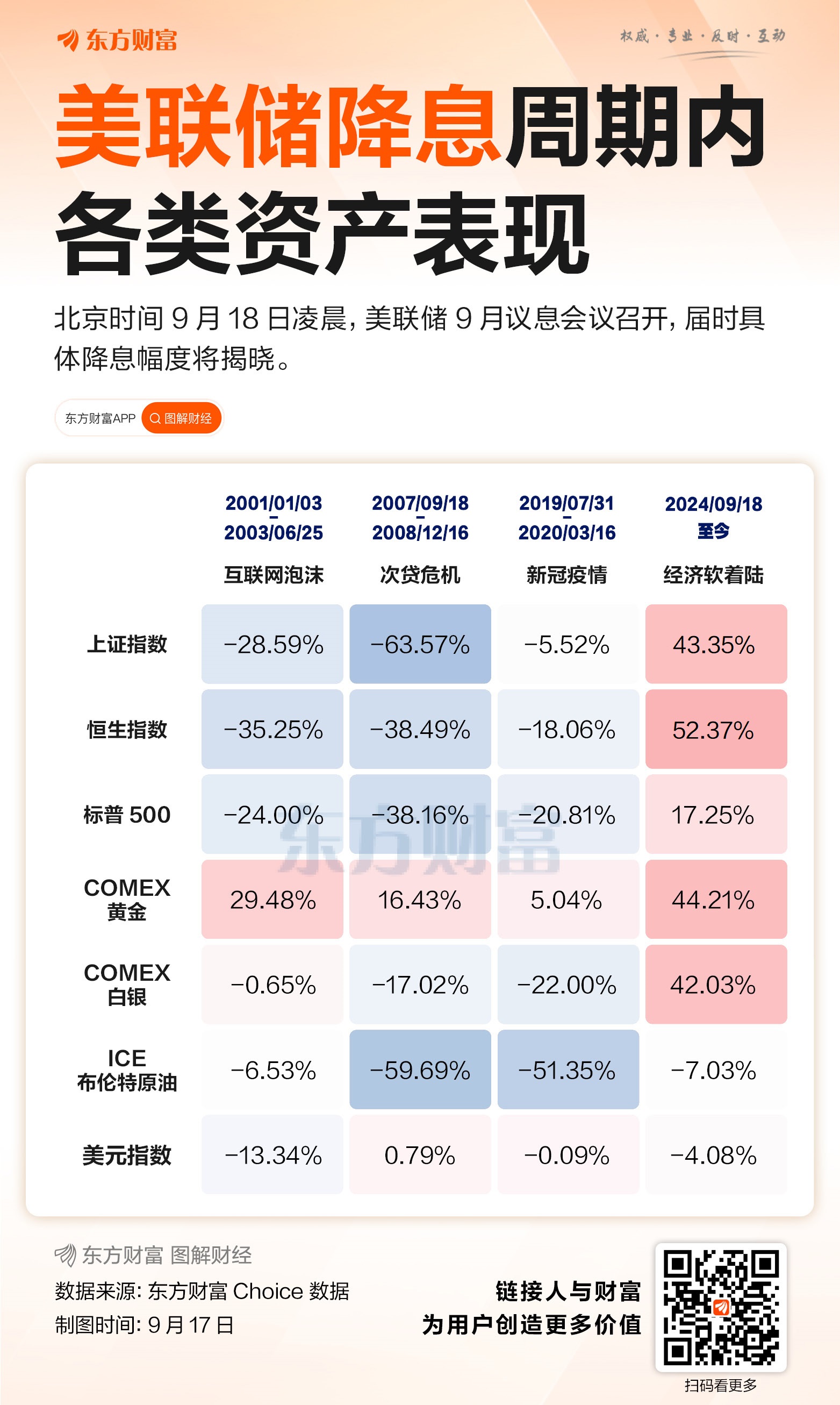

长江证券研报显示,2000年以来,美联储一共有4次降息周期,每次降息背景不同,降息次数以及降息幅度也有所差异。

第一次降息周期是2001年1月3日至2003年6月25日,为了应对互联网泡沫破裂危机,共降息13次,降息幅度达550个基点。

图片来源于网络,如有侵权,请联系删除

第二次降息周期是2007年9月18日至2008年12月16日,为了应对次贷危机,共降息10次,降息幅度达500个基点。

第三次降息周期是2019年7月31日至2020年3月16日,为了应对贸易摩擦及疫情,共降息5次,降息幅度达225个基点。

第四次降息周期是2024年9月18日至今,降息主要为了支持就业和实现软着陆,截至目前本轮降息周期已降息3次,累计幅度达100个基点。

东方财富Choice数据显示,历次美联储降息周期内各类资产表现不一。总体来看,过去几次降息周期内各类资产跌多涨少,权益类资产和原油表现不佳,只有黄金表现较为亮眼,在历次降息周期内均实现了正收益,分别涨29.48%、16.43%、5.04%和44.21%。

但是,在本次降息周期内,除了布伦特原油和美元指数外,权益类资产和贵金属均实现了较大涨幅。恒生指数涨幅最大,达52.37%,其次是COMEX黄金,涨幅44.21%,上证指数排第三位,涨幅43.35%。

关于此次会议,民生证券指出,相较于降息本身,9月会议传递的后续政策信号更为重要:无论是基于维护美联储独立性的考量,还是平衡通胀与就业的微妙压力,美联储或通过点阵图、经济预测、以及鲍威尔的表态等进一步引导宽松预期,从而为四季度政策转向预留操作空间。对市场而言,需警惕后续宽松预期修正引发的资产波动风险。

方正证券认为,美联储降息启动,整体利好中国资产:一是国内货币政策宽松空间打开,降准降息可期;二是从历史经验看,美联储降息周期启动后,国内权益类资产超额收益明显,尤其创业板指领涨,股市中成长风格领先。

(文章来源:东方财富研究中心)

推荐阅读: